Depois de quase seis anos de quedas sucessivas e de ter atingido o seu menor patamar histórico, a taxa básica de juros voltou a subir. Em março, com uma elevação de 0,75 ponto porcentual, passando para 2,75% ao ano, o Comitê de Política Monetária do Banco Central iniciou um novo ciclo de alta da Selic. Com isso, o BC espera conter a alta da inflação.

Quem investe em renda fixa, tenderá a ter maiores ganhos à medida que a Selic aumenta.

Quanto os investimentos em renda fixa estão rendendo em 2021 até o momento?

Para matar a curiosidade e demonstrar diferenças de rentabilidade entre ativos dessa categoria, simulamos duas carteiras no Advisor.

1. Carteira de fundos DI

Nesta primeira carteira, vamos supor que o investidor tenha investido em três fundos DI com taxa zero no primeiro dia útil de janeiro – considerando aportes iguais de R$ 10.000 em cada um. Nesta modalidade, os fundos devem ter 95% em títulos públicos. Segundo consultores de investimentos, por terem baixo risco e liquidez imediata, servem para reserva de emergência.

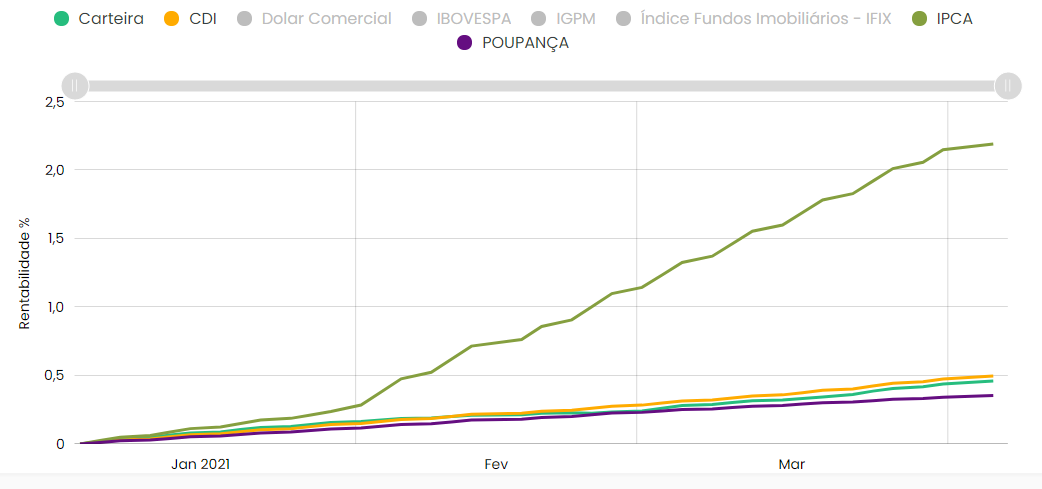

Veja o desempenho no gráfico:

A carteira com três fundos DI teve um retorno de 0,46% de 4 de janeiro a 5 de abril, um pouco abaixo do CDI de 0,50% no mesmo período. Esse portfólio foi melhor do que a poupança, que apresentou desempenho de apenas 0,35%, porém, ficou bastante abaixo da inflação de 2,19%.

2. Carteira de fundos de crédito privado

Agora, vamos supor que o investidor tenha investido também no primeiro dia útil de janeiro em três fundos de renda fixa que possuem parcelas maiores de crédito privado nas carteiras, além de variados títulos públicos – R$ 10.000 em cada um.

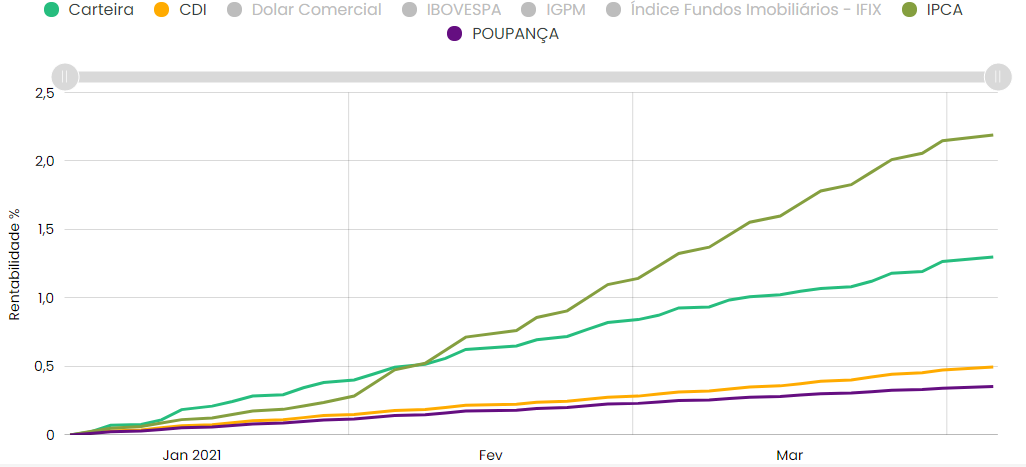

Veja o retorno:

Esse portfólio teve uma rentabilidade de 1,30% de 4 de janeiro a 5 de abril, acima do CDI (0,50%) e da poupança (0,35%). Porém, a performance ainda foi inferior à inflação (2,19%).

E o ganho real?

Desde junho do ano passado, o país entrou em uma situação de juros reais negativos – a Selic menor do que a inflação.

E, sobretudo neste cenário recente, tem sido muito desafiador ter retorno real, acima da inflação, com investimentos de renda fixa.

Mesmo que as aplicações de renda fixa venham a ter melhor desempenho com as futuras elevações da Selic pelo BC, é preciso monitorar a inflação.

Para obter rentabilidade real e maiores ganhos, o ideal é diversificar nesta categoria. Além de contar com aplicações conservadoras que seguem a Selic, é interessante investir em outros ativos de renda fixa com diversos prazos, indexadores e emissores.

Essas simulações demonstram ainda que para ter retornos consistentes acima da inflação, os investidores precisam correr mais riscos investindo também em outras classes de ativos.

Quanto maior a rentabilidade real de um investimento melhor para você, pois além da preservação do seu poder de compra diante da variação de preços na economia, você tem ganho adicional. Assim, seu patrimônio aumenta.