Diversificar bem a carteira é distribuir o dinheiro entre diversos tipos de ativos no mercado brasileiro e no exterior. Com a queda da taxa de juros e a desvalorização do real, a diversificação geográfica dos investimentos está ganhando cada vez mais impulso.

Para investir em ações no exterior, a via mais rápida e prática é comprar BDRs – Brazilian Depositary Receipts, títulos emitidos no Brasil que representam papéis de companhias listadas em bolsas internacionais.

A dinâmica de funcionamento é a seguinte: bancos adquirem ações de empresas estrangeiras e emitem os certificados relacionados, que são negociados na B3.

Recentemente, CVM (Comissão de Valores Mobiliários) alterou a regulamentação desse ativo. Assim, investidores de varejo poderão comprar BDRs – e não somente os investidores qualificados que, por definição, são aqueles que possuem mais de R$ 1 milhão em aplicações financeiras.

Além de aumentar o leque de alternativas de investimentos para os pequenos investidores, a resolução da CVM é favorável para o fortalecimento do mercado de capitais no país. Isso porque as novas regras também permitem que empresas brasileiras listadas no exterior possam emitir BDRs no mercado local.

Assim como aconteceu com a XP Inc, Stone, PagSeguro, entre outras, que abriram capital em bolsas americanas, há uma tendência de que outras companhias venham a fazer IPOs lá fora, em um movimento de internacionalização. Com a nova medida, os brasileiros poderão ter acesso a essas novas aberturas de capital.

Nessa nova fase, investidores como você terão mais de 600 BDRs disponíveis para escolher na Bolsa. É possível investir nas famosas e gigantes de tecnologia americanas – as Big Techs, até em companhias de diversos outros setores e países.

É importante ressaltar que, ao investir em BDRs, as cotações da ações são apresentadas em reais - mas isso com base nos seus preços nos mercados de origem mais a conversão de dólar para a nossa moeda na cotação diária.

Para ilustrar e matar a curiosidade, usamos o Advisor, consolidador de investimentos que tem todas as BDRs listadas em seu banco de dados, para fazer simulações de duas carteiras – Big Techs e outra com grandes empresas americanas de variados segmentos. Essa demonstração não é uma recomendação de investimentos.

Vamos supor que o investidor tivesse investido cerca de R$ 10.000,00 em cada BDR no dia 2 de janeiro, primeiro dia útil de 2020.

Carteira A – Big Techs

| Companhia |

Ticker |

| Facebook |

FBOK34 |

| Amazon |

AMZO34 |

| Apple |

AAPL34 |

| Alphabet |

GOGL34 |

| Microsoft |

MSFT34 |

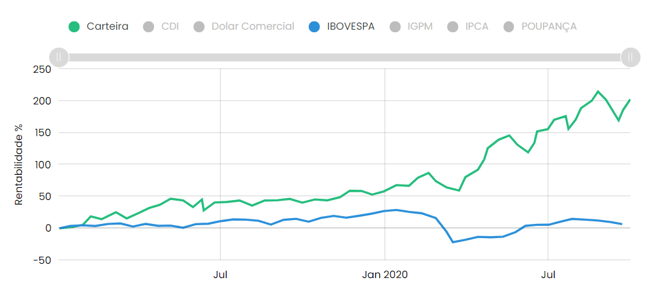

Veja o comportamento dessa carteira:

Recentemente, ganharam força muitos debates em torno da performance que as gigantes da tecnologia americanas vem apresentando, alguns acreditando que elas estariam muito caras e até sobre a possibilidade de bolha, enquanto outros não veem essa possibilidade e, inclusive, avaliam que a performance operacional de receitas e lucros dessas empresas justificam tais valorizações.

Com essa simulação, conseguimos ver que a carteira com BDRs do Facebook, Amazon, Apple, Alphabet e Microsoft surfaram bem mesmo na fase mais crítica da pandemia, pois as medidas de isolamento social e de restrição de circulação de pessoas impulsionou o uso de soluções de tecnologia, especialmente de comunicação, redes sociais e comércio eletrônico.

A carteira veio subindo apesar de enfrentar mais oscilações a partir de maio. O pico de rentabilidade, de 231,31% foi atingido em 26 de agosto, depois veio um movimento de forte correção do mercado, descendo para um retorno acumulado de 169,34% em 17 de setembro. Mas no dia 30 de setembro, esse portfólio de Big Techs acumulava uma alta de 199,14%.

Ou seja, o investidor que tivesse aplicado R$ 50.000 igualmente distribuídos pelas companhias no dia 2 de janeiro, teria chegado no dia 30 de setembro com R$ 149.570, um ganho financeiro de R$ 99.570.

Agora, vamos imaginar que um outro investidor tivesse aplicado cerca de R$ 10.000,00 em cada BDR abaixo no dia 2 de janeiro, primeiro dia útil de 2020.

Carteira B - Empresas americanas de outros setores

| Companhia |

Ticker |

| Johnson & Johnson |

JNJB34 |

| Mc Donald’s |

MCDC34 |

| Visa |

VISA34 |

| Walt Disney |

DISB34 |

| Pfizer |

PFIZ34 |

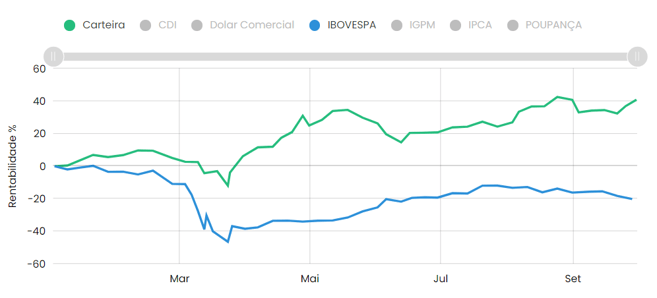

Veja a evolução no gráfico:

Neste caso, a carteira de BDRs de companhias americanas de variados setores teve queda no período mais crítico de incertezas da pandemia no mês de março, chegando a -11,93% no dia 23. A partir daí, começou a avançar, mas com muita volatilidade. No dia 27 de agosto atingiu um retorno acumulado de 44,09%. No final de setembro, a rentabilidade acumulada foi de 40,82%.

Assim, conforme a simulação, se o investidor tivesse aplicado R$ 50.000 igualmente dividido entre as empresas no dia 2 de janeiro, chegaria no dia 30 de setembro com R$ 70.410, isto é, um ganho financeiro de R$ 20.410.

Ou seja, uma carteira diversificada com grandes empresas e diversos setores, incluindo companhias do setor de saúde que estão desenvolvendo vacinas contra a Covid-19 – a Johnson & Johnson e a Pfizer, também teve bom desempenho, embora bem abaixo da performance do portfólio de Big Techs.

É importante reforçar que por conta da dinâmica dos BDRs, ambos os portfólios de ações de companhias americanas tiveram estas performances positivas influenciadas não só pelo desempenho das ações das empresas americanas, mas também pela variação do dólar que acumulou alta de 40,11% no ano até 30 de setembro.