Embora o modelo de comissão seja o mais utilizado atualmente, alguns escritórios de assessoria de investimentos já começaram a adotar o modelo de fee fixo, devido sua maior transparência, previsibilidade de custos (para o cliente) e receitas (para o assessor), além da diminuição dos conflitos de interesses.

Não existe uma 'regra mágica' para definirmos qual é o melhor modelo para o cliente final. São diversos fatores que irão (ou deverão) afetar a tomada de decisão do cliente final, como: composição do portfólio, formato de cobrança da comissão, prazo dos ativos em carteira, patrimônio investido, etc.

Antes de nos aprofundarmos nessa questão, é interessante entender como funciona o modelo de Comissão Vs. o modelo de Fee Fixo.

Como funciona o modelo de comissão?

No modelo de comissão, o assessor é remunerado por meio da venda de ativos. No entanto, essa remuneração pode variar dependendo do tipo de ativo.

- Tesouro Direto: Nessa modalidade, a corretora ou banco pode cobrar uma taxa de administração sobre o valor investido. No entanto, atualmente, a maioria das instituições isenta o investidor dessa taxa, como pode ser verificado no link: Bancos e corretoras habilitados | Tesouro Direto.

- Bolsa de Valores: Pode ser cobrada uma taxa de custódia pela guarda dos ativos (atualmente, várias corretoras e bancos isentam o cliente desse custo), bem como uma taxa de corretagem por transação realizada, que pode ser um percentual (normalmente 0,5%) sobre o valor transacionado ou um valor fixo por operação. Por exemplo:

Suponhamos que um investidor compre 100 ações da PETR4 a R$ 30,00 cada, totalizando R$ 3.000, por meio da corretora XYZ. Além disso, considere que a corretora XYZ cobre uma taxa de corretagem fixa de R$ 10,00.

Quando o investidor realizar essa compra, ele pagará R$ 3.000 + R$ 10,00 (taxa de corretagem – que significa 0,33% do valor). Se o valor for fixo, independentemente de ele comprar 100 ou 10.000 ações, a taxa de corretagem permanecerá a mesma. Entretanto, é importante observar que, na corretagem com valor fixo, os custos acabam de diluindo à medida que o volume operado aumenta.

- Renda Fixa/COEs: As instituições financeiras costumam cobrar um spread sob o valor negociado. Por exemplo, suponha que um banco oferte uma LCI com uma taxa de 97% do CDI. A corretora pode repassar ao cliente a uma taxa de 95% do CDI, “lucrando” com essa diferença.

Entretanto, quando o cliente negocia o ativo, ele verifica somente que a LCI está sendo negociada pela taxa de 95% do CDI, e não sabe exatamente se ou quanto pagou de comissão ao assessor/instituição. Por conta disso, os ativos de renda fixa privados costumam ser menos transparentes para o investidor.

- Fundos de Investimento: Para serem distribuídos por corretoras e bancos, os fundos de investimento pagam uma porcentagem (conhecida como rebate) das taxas de administração e performance cobradas para a instituição e para o assessor.

Como funcionará o modelo do fee fixo?

No caso do fee fixo, a corretora cobra uma taxa com base no patrimônio do investidor. Como contrapartida, o investidor recebe de volta as comissões pagas ao assessor. Essa comissão pode ser repassada na forma de cashback, ou o cliente pode ter acesso a ativos de renda fixa com taxas de retorno mais atrativas.

Geralmente, essa taxa varia de 0,5% a 1% ao ano. Ela é provisionada diariamente e cobrada mensalmente.

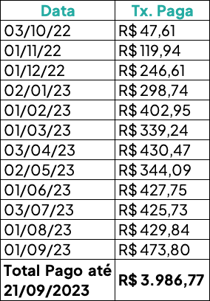

Para fins de cálculo, consideramos uma carteira fictícia, cuja consolidação, precificação e provisionamento do fee foi realizado pelo sistema Smartbrain. Na carteira fictícia, foram realizadas as seguintes movimentações:

- 20/09/2022 – Aplicação de R$ 300.000,00 no fundo BRADESCO ASSET FC DE FI RF REF DI

- 04/11/2022 – Compra de 30 títulos "Tesouro Selic mar/2025", por R$ 370.845,00

- 03/01/2023 – Compra de 5.000 Ações PETR4, por R$ 111.538,46

- 03/01/2023 – Compra de 10.000 Ações BBDC3, por R$ 125.543,28

No caso desse carteira fictícia, que iniciou com um patrimônio de R$ 300.000,00 e finalizou o período com um patrimônio de R$ 1.050.820,86, o total pago em fee em um ano foi de R$3.986,77.

Vantagens e desvantagens

Existem vantagens e desvantagens a se considerar no modelo de fee fixo:

Vantagens

1º) Aumento da transparência: Anteriormente, os investidores não tinham clareza sobre quanto estavam pagando ao seu assessor. Agora, essa informação é mais evidente, permitindo que o investidor avalie se o valor pago é condizente com o serviço prestado.

2º) Diminuição dos conflitos de interesse: Com o assessor sendo remunerado por uma taxa fixa, em vez de comissões por produtos oferecidos, ele não tem mais o incentivo de ofertar produtos com maiores comissões, que muitas vezes eram de menor qualidade e não condiziam com o perfil do cliente. Além disso, o assessor pode focar menos na venda de produtos e mais em outros serviços, como análise de cenários, análise do perfil e objetivos dos clientes, educação financeira e na gestão do portfólio.

Desvantagens

1º) Ser cobrado por ativos em que não há comissões ou spreads, como é o caso do Tesouro Direto.

2º) Duplo pagamento de taxas no caso de mudança de modelo de cobrança em alguns ativos de renda fixa. Suponha que um investidor tenha um COE ou outro ativo de renda fixa. Ele já pagou uma comissão ao assessor por meio do spread e, caso mude para o modelo de fee fixo, passará a pagar uma porcentagem com base no patrimônio, sem receber qualquer reembolso pela comissão já paga.

Como isso afeta o assessor?

Para os assessores, o modelo de fee fixo é interessante pois proporciona maior previsibilidade às receitas do escritório, que não fica tão dependente da venda de ativos. Porém, existe uma dificuldade de mudança de comportamento dos clientes desses assessores, que não estão acostumados a pagar uma taxa mensal, além de não terem muita clareza sobre como e quanto o assessor é remunerado. Portanto, essa migração pode ser um desafio para grande parte dos investidores e dos escritórios de assessoria.

Sobre a Smartbrain

Fundada em 2004, a Smartbrain é a primeira plataforma de consolidação e gestão de investimentos do Brasil. A solução foi criada a partir da necessidade de um Single Family Office e hoje processa mais de 560 mil extratos diariamente, atende diversos segmentos do mercado financeiro e oferece serviços de consolidação de carteiras administradas, cálculos de rentabilidades, risco e retornos, provisionamentos de taxas, entre outros.