A renda fixa é realmente fixa?

É possível que já tenha ouvido a expressão “renda fixa não é fixa”, certo? Antes de explicarmos essa expressão, é importante definirmos o que são ativos de renda fixa e o motivo de serem chamados assim.

Ativos de renda fixa são títulos de dívida (ou de crédito). Ao contrário de ações, que são títulos de propriedade, o investidor que adquire títulos de dívida está, na verdade, emprestando dinheiro para alguém, que, nesse caso, é o emissor do título de dívida.

Assim como ocorre com os demais tipos de empréstimos, nos títulos de renda fixa as condições de remuneração, como prazos e taxas de juros, são definidas no momento da negociação.

Essa taxa de juros pode ser prefixada (por exemplo, 13% ao ano) ou pós-fixada (atrelada a um índice de mercado, como CDI, Selic ou IPCA). Sendo assim, o investidor sabe, ao fim do contrato, exatamente como será remunerado – por isso, chamamos esse tipo de investimento de renda fixa.

Isso difere dos títulos de propriedade, como ações, nos quais o investidor se torna acionista da empresa e a sua remuneração depende do desempenho da empresa (seja pela valorização das ações no mercado ou pelo recebimento de parte dos lucros).

Devido ao fato de o investidor saber como será remunerado (destacamos a palavra "como", pois em alguns casos o investidor não tem certeza do valor exato a ser recebido na data de vencimento, uma vez que os títulos podem estar vinculados a índices de mercado sujeitos a variações), chamamos esses ativos de renda fixa.

Mas em que situações a renda fixa não é realmente fixa?

Quando um investidor adquire um título de renda fixa, ele só receberá a taxa de juros acordada se mantiver o investimento até o vencimento. Se optar por liquidar o investimento antes do prazo, em muitos casos, ele estará sujeito aos preços de mercado.

O preço de mercado pode ser igual, maior ou menor do que o preço pela curva. Vamos considerar o seguinte cenário: suponha que o investidor tenha adquirido 1 título do Tesouro Prefixado 2026 por meio do Tesouro Direto.

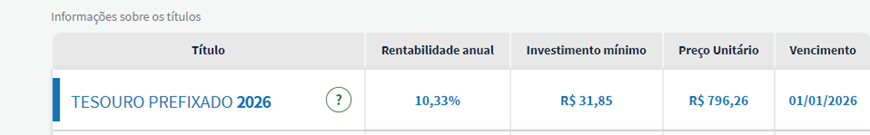

Enquanto escrevia esse texto, essas eram as condições para investir nesse título:

Fonte: Tesouro Direto

Vale destacar também que as LTNs (ou Tesouro Prefixado) têm valor no vencimento fixo igual a R$ 1.000,00 e são classificados como títulos “bullets”, ou seja, o valor investido e os juros acumulados são pagos integralmente na data do vencimento.

Temos os seguintes cenários:

Cenário 1) Se o investidor mantiver o título até o vencimento, receberá R$ 1.000,00, que equivalem ao valor atual do título (R$ 796,26) corrigido pela taxa de 10,33% ao ano até a data de vencimento (01/01/2026);

Transformando em uma expressão matemática, teríamos que:

Número de dias úteis entre a data de compra (06/09/2023) e a data de vencimento (01/01/2026): 584 dias

Valor de Compra: R$ 796,26

Taxa de Compra: 10,33% ao ano

Valor no Vencimento = 796,26 * (1+10,33%)^(584/252) = R$ 1.000,00

Cenário 2) Caso o investidor decida vender o título antes do vencimento, ele precisará negociá-lo com o Tesouro Nacional, que se compromete a recomprar os títulos disponíveis para negociação no Tesouro Direto diariamente. Os preços de compra e venda desses títulos estão de acordo com os praticados no mercado secundário, isto é, os preços de mercado.

No entanto, como mencionado anteriormente, esse valor pode ser superior, igual ou inferior ao valor de compra do título. Por exemplo, se em 25/09/2023, o título estiver sendo negociado a R$ 780,00 e o investidor optar por vendê-lo, ele incorrerá em prejuízo.

Note que, se utilizarmos a mesma expressão definida anteriormente, o preço na curva seria de:

Número de dias úteis entre a data de compra (06/09/2023) e a data de referência (25/09/2023): 13 dias

Valor no Vencimento = 796,26 * (1+10,33%)^(13/252) = R$ 800,31

Em outras palavras, é possível que os preços na curva e os preços de mercado sejam diferentes (e muitas vezes o são!).

Por que ocorrem divergências entre o valor de mercado dos títulos de renda fixa e os preços na curva?

Você pode ter se questionado sobre isso, e não existe uma única resposta. No entanto, o motivo principal está relacionado às variações no cenário macroeconômico, que por sua vez impactam as projeções e os indicadores econômicos, como a taxa de juros e a inflação.

Vamos considerar o caso mencionado anteriormente: suponha que um cliente tenha adquirido um título Prefixado com uma taxa de 10,33% ao ano e vencimento em 01/01/2026, pelo preço de R$ 796,26. Entretanto, à medida que os meses passam, a taxa Selic projetada (para 01/01/2026) aumente e passe a ser de 15%.

Como esse título possui preço fixo no vencimento, de R$ 1.000,00, um aumento nas taxas de juros futuros derruba o preço de negociação do título, afinal, um possível comprador precisará desembolsar menos dinheiro para chegar aos mesmos R$ 1.000,00, já que a taxa de negociação é maior.

O inverso também é verdadeiro.

E vale ressaltar também que não é necessário que, de fato, ocorra uma alteração da taxa básica de juros (Selic) para ocorrerem essas oscilações, e sim uma mudança da projeção.

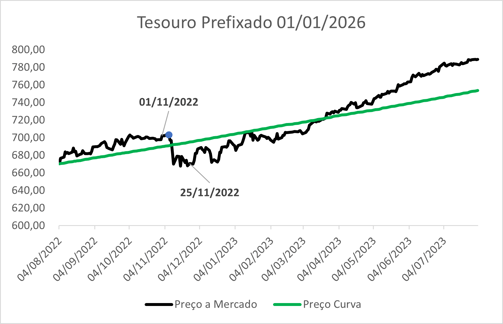

Como exemplo, fiz um comparativo entre o Preço Curva (linha verde) e Preço a Mercado (linha preta), entre as datas 04/08/2022 e 02/08/2023, prazo em que a taxa Selic permaneceu constante em 13,75% ao ano. É possível observar como o Preço a Mercado descola do Preço Curva.

Fonte: Smartbrain (dados: Tesouro Direto)

Preço de compra = R$ 670,33

Taxa = 12,59% ao ano

Observação: É interessante notar que se o investidor tivesse adquirido o título em 01/11/2022 e o vendido em 25/11/2022, teria sofrido prejuízo. No entanto, se tivesse comprado o título em 25/11/2022 e o vendido em julho de 2023, provavelmente teria obtido um lucro superior à taxa de retorno contratada.

Outros fatores que impactam no preço de um título de renda fixa

Outros critérios, como o risco de crédito e o risco de liquidez, impactam os preços de mercado de títulos de renda fixa.

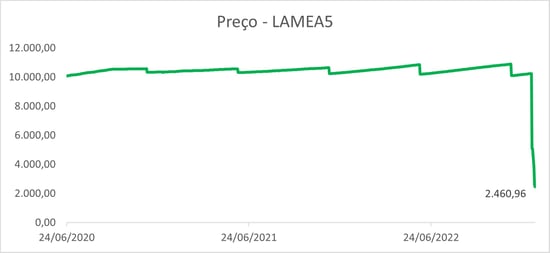

Veja a trajetória dos preços de mercado de uma debênture da Americanas (LAMEA5) que sofreu uma queda de mais de 75% do seu valor de emissão após a divulgação de inconsistências fiscais na ordem de R$ 20 bilhões.

Fonte: Smartbrain (dados: Anbima)

Sobre a Smartbrain

A mais completa plataforma de consolidação e gestão de investimentos para profissionais do mercado, como: gestores de patrimônio, Family offices, consultores de investimentos, corretoras, distribuidoras e plataformas de investimentos.